Сколько денег вы можете снимать и тратить с ваших счетов ежегодно, притом так, чтобы не опустошить ваши пенсионные счета?

4%. Может быть немного больше. Совсем чуть-чуть.

Итак, вы уже знаете план:

|

| Не убивайте утку, несущую золотые яйца |

Прошло некоторое время (по статистике, для того чтобы на инвестиционных счетах появился миллион,

в среднем, необходимо 17 лет инвестиций) и вы обнаружили, что на ваших счетах появилась внушительная сумма денег. И вы начали задаваться вопросом, а сколько денег можно снимать каждый год, чтобы не опустошить ваши сбережения. Для некоторых людей это довольно волнительно и привносит дополнительный стресс, хотя это должно приносить удовольствие: ведь все, ну или почти все, любят тратить деньги. Особенно после стольких лет рабты и инвестиций.

Некоторые даже задаются более правильным вопросом, - "Какой процент от моих инвестиций я могу себе позволить снимать ежегодно?"

Я уверен больше чем на 146%, что если вы хоть раз читали про финансовую независимость, то обязательно читали или натыкались на "Правило 4%". Про это правило многие слышали, многие ему следуют, но довольно мало людей знают предысторию данного правила.

В 1998 году*, несколько профессоров из Trinity University занялся этим вопросом и прогнал огромное количество вариантов цифр, комбинаций. Их исследование сводилось к ответу на вопрос "Что случится с денежным счетом при различных процентах снятия?". Они, эти самые проффесора, проводили свои иследдования на различных ивнестиционных счетах, с различным соотношением акцией, паевых фондов, бондов и так далее. Во время расчетов они принимали во внимание и средний показатель инфляции, и средний процент доходности по инвестиционным счетам.

В результате иследдования они выяснили, что при ежегодном снятии 4% от суммы инвестиционных счетов, в 96% сценариев сумма на счетах остается неизменной даже после 30 лет использования. То есть, после 30 лет снятия всего 4% от суммы на вашем счете, спустя 30 лет

взлетов и

падений рынка, растущей инфляции - сумма на вашем инвестиционном счете не изменится. Но с другой стороны, это ведь целых 4% того, что деньги на ваших счетах могут начать стремиться к нулю даже при 4% снятия. В отчете было указано, что деньги на счетах будут уменьшатьс только если экономика будет развиваться аналогично 1965 и 1966 годам. В остальные годы сумма на счетах не только оставалась неизменной, но и росла.

Давайте остановимся на секунду.

Последнее предложение означает, что в большинстве случаев, люди у которых есть инвестиционные/пенсионные счета могли бы снимать 5, 6 и 7% в год и не уничтожать аккаунт. Хотя, снятие 7% не гарантирует того, что сумма на счетах останется неизменной, но за 30 лет вы не сможете опустошить аккаунт под ноль. Снятие лишь 4% гарантирует, что после вашей смерти наследники могут получить доволно внушительную сумму денег.

*Кстати, в 2009 году, после кризиса, они

обновили результаты своих исследований. Несмотря на то, что английский язык в данном исследовании довольно скучный, все же писали профессоры, но вы и не обязаны читать все исследование целиком. Я бы, на вашем месте, обратил внимание на довольно интересную таблицу в которой отражено изменение суммы ваших счетов, в зависимости от разных сценариев. Хотя, если вы хотите прочитать все исследование целиком... Я подожду.

Если вы прочитали исследование, до должны были заметить, что оно содержит 4 таблицы. Первые две таблицы показывают как различные портфолио ведут себя с течением времени в зависимости от процента снятия. Разница между этими двумя таблицами состоит в том, что во второй таблице подразумевается, что ежегодно вы увеличивается сумму снятия дабы угнаться за инфляцией.

Таблицы 3 и 4 дают представление о том, сколько денег остается на ваших счетах, по истечении 30 лет - не знаю как вам, а как по мне - эти данные являются отличным показателем и мотиватором. И по аналогии с первыми двумя таблицами разница между таблией 3 и таблицей 4 состоит в том, в таблице 4 принимается во внимание фактор инфляции. Давайте рассмотрим несколько примеров:

Для примера мы возьмем 4% и аккаунт с $1,000,000. Вот что бы у вас осталось на счетах, после 30 лет снятия:

Таблица 3:

- 100% акции (Growth Stuck Mutual Funds) - $15,610,000

- 75% акции/25% бонд(облигации) - $10,743,000

- 50% акции/50% бонд - $7,100,000

Таблица 4:

- 100% акции (Growth Stuck Mutual Funds) - $10,075,000

- 75% акции/25% бонд(облигации) - $5,968,000

- 50% акции/50% бонд - $2,971,000

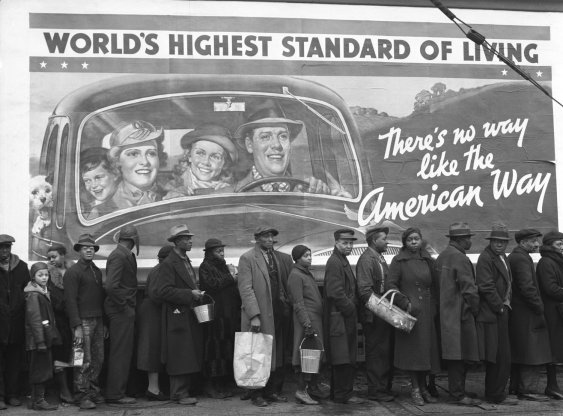

Кого-то из вас эта информация может вдохновить, кого-то испугать. У кого-то из вас может и не быть никаких сбережений (больше 70% Американцев не имеют на пенсионных счетах более $10,000). Но стоит запомнить одну простую вещь -

нет ничего невозможного. Если вам 20 и вы только начинаете свою карьеру, то у вас вся жизнь впереди и вы обязательно станете мультимиллионером. Если вас 50 и у вас нет никаких сбережений, то и для вас не все потеряно. Мультимилионером конечно вам будет стать труднее, но уйти на пенсию имея внушительный счет. Просто потребуется различные усилия.

Но, Стас, это ведь невозможно с моими доходами, у меня два автокредита, студенческий кредит и вообще - лучше жить сейчас, а не будущим.

Каждый сам решает, что и как ему лучше жить. Я знаю точно, что я не буду обузой на шее у своих детей, и не буду в старости есть собачью еду. Кстати, вы знали, что около 30% пенсионеров в США вынуждены покупают собачьи консервы, иначе у них просто нет денег на пропитание. А если вы готовы начать, то я готов с огромной радостью вам помочь - рецепт до смешного простой:

- Составляйте ежемесячный бюджет и придерживайтесь его.

- Избегайте долгов.

- Живите на меньше, чем вы зарабатываете.

- Инвестируйте разницу.

Если вы будете придерживаться этого простого плана, то все у вас будет отлично.